Obwohl die Preise schneller steigen als die Einkommen

Immobilienfinanzierung in Deutschland ist auf festem Grund gebaut

München, 09.11.2017 | 11:18 | fra

Die Nachfrage nach Wohneigentum hat in den letzten Jahren rasant zugelegt. Und damit auch die Immobilienpreise. Wird die Finanzierung der eigenen vier Wände damit womöglich zur Belastungsprobe? Nicht unbedingt, wie eine Studie zeigt.

Die Zinsen niedrig, die Einkommenserwartungen positiv: Die Gelegenheit, den Schritt in die eigenen vier Wände zu tun, ist günstig und hat in den letzten Jahren für eine rege Nachfrage auf dem Immobilienmarkt gesorgt. Doch diese Nachfrage ist nicht ohne Folgen geblieben, hat sie doch vielerorts die Preise für Häuser und Wohnungen in die Höhe getrieben. Wer heute eine Immobilie erwerben will, der muss entsprechend tiefer in die Tasche greifen. Droht damit aber nicht die Gefahr, dass sich Häuslebauer und Wohnungskäufer finanziell übernehmen, sprich zu stark verschulden? Eine Antwort auf diese und weitere Fragen liefert die Studie „Strukturen der Wohneigentumsfinanzierung 2017“ des Verbandes deutscher Pfandbriefbanken (VdP), der dafür rund 1.600 Baufinanzierungen seiner Mitglieder aus der ersten Jahreshälfte 2017 ausgewertet hat.

Immobilienpreise steigen stärker als die Einkommen

Die Statistik scheint die Vermutung zunächst zu bestätigen. Denn die Immobilienpreise sind nicht nur gestiegen – sie haben sich seit etwa 2014 auch von der Einkommensentwicklung entkoppelt. Während die Preise für Wohneigentum zwischen Mitte 2014 und Mitte 2017 um durchschnittlich fünf Prozent gestiegen sind, haben sich die Einkommen der privaten Haushalte nur um durchschnittlich drei Prozent erhöht. Und so kommt es, dass Bauherren heute 6,3 Jahresnettogehälter für ihr Eigenheim und Immobilienkäufer 6,0 Jahresnettogehälter für eine selbstgenutzte Eigentumswohnung aufbringen müssen. Zum Vergleich: 2015 kostete eine Immobilie laut Studie das 6,1- beziehungsweise 5,5-Fache des jährlichen Einkommens. Doch die Preise sind nicht das einzige Problem.

Bauzinsen sind weiterhin niedrig, aber …

Vor zwei Jahren noch hat das allmähliche Auseinanderdriften von Preisen und Einkommen den Bauherren und Immobilienkäufern hierzulande wenig angehabt, da die Zinsen seinerzeit noch gesunken sind und damit die steigenden Bau- und Anschaffungskoten zumindest teilweise wettgemacht haben. Das ist heute nicht mehr der Fall. Seit der Jahresmitte 2015 etwa bewegen sich die Zinsen seitwärts – von einem Ausgleich der steigenden Preise kann also nicht mehr die Rede sein, auch wenn das Baugeld nach wie vor günstig ist.

Die Folge: Wer jetzt baut oder kauft, der muss sich nicht nur mehr Geld von Bank oder Versicherer leihen, sondern automatisch auch einen größeren Anteil an seinem monatlichen Einkommen in die Rückzahlung seiner Baufinanzierung investieren.

Ein Viertel des Einkommens geht für die Rate drauf

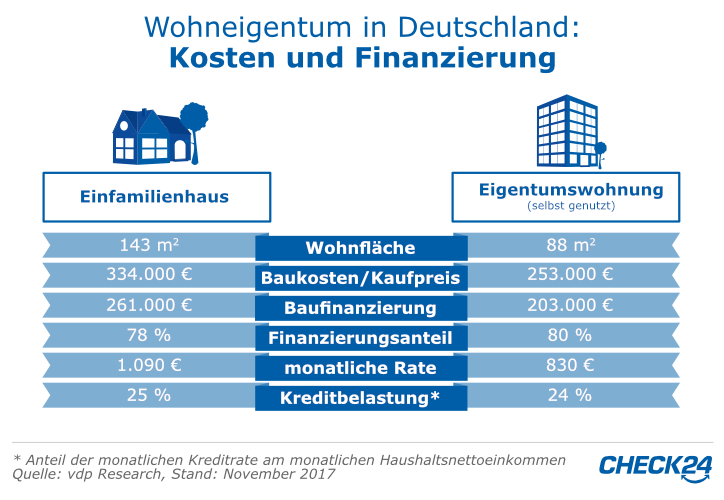

Wer zuletzt eine Finanzierung für den Bau oder Erwerb eines Einfamilienhauses über die dem Verband angeschlossenen Pfandbriefbanken aufgenommen hat, der tritt heute im Mittel 25 Prozent seines monatlichen Einkommens an die Bank ab. Vor zwei Jahren noch waren es 23 Prozent. Bei den selbstgenutzten Eigentumswohnungen liegt diese Quote inzwischen bei 24 Prozent, nach 21 Prozent im Jahr 2015. Kurzgefasst: Die Kreditbelastung hat in den vergangenen beiden Jahren zugenommen. Grund zur Sorge?

Nein, finden die Studienautoren. Denn im langfristigen Vergleich ist die Kreditbelastungsquote noch immer sehr niedrig. Das zeigt sich etwa am Beispiel Eigenheimfinanzierung: Von 1995 bis zur Finanzkrise lag der Anteil der Kreditrate am monatlichen Nettoeinkommen noch durchweg über 25, teils bei fast 35 Prozent.

Im Schnitt werden 80 Prozent des Kaufpreises per Kredit finanziert

80 Prozent Finanzierung, 20 Prozent Eigenanteil: Das war lange gängig und ist es noch. So zeigen die Zahlen von vdp Research: Im Schnitt leihen sich Bauherren 78 Prozent der Baukosten fürs Eigenheim von der Bank (konkretere Zahlen siehe Grafik). Den Erwerb einer selbst genutzten Eigentumswohnung stemmen die Deutschen zu 80 Prozent mithilfe einer Finanzierung. In beiden Fällen ist der Finanzierungsanteil gegenüber 2015 zwar gestiegen – aber eine übermäßige Verschuldung lassen die Zahlen auch hier nicht erkennen.

Eigenkapital statt Fremdkapital: Bei den Anlageimmobilien sinkt die Fremdmittelquote

Im Gegensatz zu all jenen, die ihre Eigentumswohnung selbst beziehen wollen, leihen sich künftige Vermieter für den Immobilienkauf heute weniger Geld von der Bank als noch 2015. Anders formuliert bringen sie mehr Eigenkapital ein – 23 Prozent des Kaufpreises bezahlen sie im Schnitt aus eigener Tasche, 2015 waren es nur 21 Prozent. Der Verband deutscher Pfandbriefbanken begründet diese Entwicklung damit, „dass Kapitalanleger derzeit kaum bessere Anlagemöglichkeiten finden und daher entsprechend mehr verfügbares Kapital zu investieren bereit sind.

Beim Schritt in die eigenen vier Wände bleiben wir sicherheitsorientiert

Von der im historischen Vergleich geringen monatlichen Kreditbelastung und dem nicht übermäßigen Finanzierungsanteil einmal abgesehen, nennt die VdP-Studie noch zwei weitere Faktoren, die aufatmen lassen.

So sichern sich immer mehr Häuslebauer und Immobilienkäufer gegen einen Anstieg der Bauzinsen ab, indem sie längere Sollzinsbindungen mit ihrer Bank vereinbaren. Wählte vor zwei Jahren nur knapp jeder Zweite eine Zinsbindungsfrist von mehr als zehn Jahren, sind es heute schon zwei Drittel. Gleichzeitig steigt die anfängliche Tilgung. 2015 noch zahlte der durchschnittliche Kreditnehmer im ersten Darlehensjahr 3,06 Prozent des geliehenen Betrages an die Bank zurück. Heute sind es bereits 3,23 Prozent. Trotz Preisanstieg und gleichbleibendem Zins hat sich die rechnerische Laufzeit in den letzten zwei Jahren daher sogar verringert – von etwa 26 auf 25 Jahre.