Diese Cookies und andere Informationen sind für die Funktion unserer Services unbedingt erforderlich. Sie garantieren, dass unser Service sicher und so wie von Ihnen gewünscht funktioniert. Daher kann man sie nicht deaktivieren.

Zur Cookierichtlinie

Niedrige Bauzinsen sichern

Warum eine lange Sollzinsbindung oft die schlechtere Wahl ist

München, 14.05.2018 | 11:55 | nze

Noch sind die Bauzinsen niedrig. Sich den derzeitigen Zinssatz möglichst lange zu sichern, klingt vernünftig – doch eine lange Zinsbindung kommt Immobilienkäufer oft teurer, wie unsere Beispielrechnung zeigt.

Die Zinsen für Immobilienfinanzierungen werden in den nächsten Jahren steigen, darüber sind sich Fachleute einig. Nur in welchem Zeitraum Baugeld um wie viel teurer werden wird, da kann und will sich keiner so genau festlegen – zuletzt sind die Zinsen mal leicht gestiegen, mal wieder gesunken. Für Bau- und Kaufwillige wirft das die Frage auf, für wie lange sie sich das derzeitige Zinsniveau am besten sichern: Lohnt sich der Aufschlag für eine besonders lange Sollzinsbindung oder ist es besser, jetzt möglichst günstig abzuschließen und schon in zehn Jahren eine Anschlussfinanzierung zu möglicherweise bereits deutlich höheren Zinsen aufzunehmen?

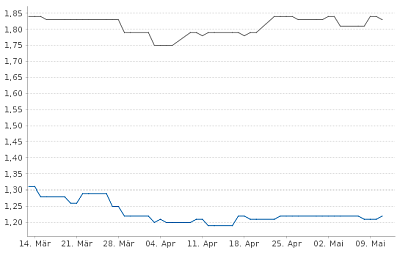

Wer eine Immobilienfinanzierung mit einer Sollzinsbindung von zehn Jahren abschließt, von dem verlangt die Bank niedrigere Zinsen auf die Darlehenssumme als von einem Bauherrn oder Käufer, der sich den Zins für 20 Jahre festschreiben lässt. Das zeigt ein Blick auf das Zins-Chart von CHECK24. Hier lässt sich tagesaktuell der jeweils günstigste Zinssatz ablesen, zu dem die Partnerbanken des Vergleichsportals Baufinanzierungen vergeben. Ende April war ein Immobiliendarlehen mit zehn Jahren Zinsbindung für einen Sollzins von 1,22 Prozent zu haben, eines mit 20 Jahren Zinsbindung für 1,83 Prozent – das ist ein Unterschied von mehr als einem halben Prozentpunkt. In den vergangenen Jahren bewegte sich der Aufschlag für die längere Sollzinsbindung häufig in diesem Bereich.

Die EZB wendet sich schrittweise von ihrer Politik des billigen Geldes ab – Anfang des Jahres hat sie den Umfang der Anleihenkäufe halbiert, seit März hält sie es nicht mehr für nötig, zum Stützen der Wirtschaftslage notfalls wieder mehr Anleihen zu kaufen. Die Fed hat auf ihrer Sitzung Anfang Mai den Leitzins unverändert gelassen, aber bereits zuvor weitere Zinserhöhungen im Laufe des Jahres angedeutet. Allein: Eine eindeutige Reaktion der Bauzinsen auf die Signale der Notenbanken blieb in der jüngsten Vergangenheit aus. Im März sanken sie gegenüber dem Vormonat, einen Monat später stiegen sie wieder.

Für alle, die vor dem Abschluss eines Darlehens stehen, lässt sich daraus keine klare Tendenz ableiten. Womöglich pendeln die Bauzinsen noch für längere Zeit um die aktuellen Werte und steigen auch bis in zehn Jahren nicht extrem an. Womöglich begeben sie sich aber nach der nächsten Zinserhöhung der Fed in einen deutlichen Anstieg. Da das selbst Experten nicht sicher prognostizieren können, sollten Darlehensnehmer sich ausgehend von ihrer persönlichen Lage folgende Fragen stellen: Wie hoch dürfen meine monatlichen Raten derzeit höchstens sein? Und: Wie sehr würde mich ein höherer Zins nach Auslaufen meiner Zinsbindung treffen?

Wer seine monatlichen Raten gerade so stemmt und in seinem Beruf auch auf lange Sicht nicht mit wesentlichen Gehaltssteigerungen rechnen kann, für den kann eine lange Sollzinsbindung das Richtige sein. Sie macht die Immobilienfinanzierung auf lange Sicht berechenbar, womöglich sogar bis zum vollständigen Abbezahlen. Allerdings führt der höhere Zins dazu, dass das Darlehen von Beginn an teurer ist – um wie viel, zeigt die folgende Rechnung.

Ein anderer Immobilienkäufer, nennen wir ihn Mayer, schließt eine Finanzierung über dieselbe Summe mit einer 20-jährigen Zinsbindung ab. Von Beginn an zahlt er 1,83 Prozent Zinsen. Er kommt bei gleicher Ratenhöhe wie sein Gegenüber zum Ende der Zinsbindung auf eine höhere Restschuld von 84.762 Euro – und hat bis dahin mit 53.787 Euro schon deutlich mehr Zinsen gezahlt.

Beide brauchen nach 20 Jahren eine Anschlussfinanzierung – wir schreiben dann Mai 2038. Sowohl Huber als auch Mayer sehen sich zu diesem Zeitpunkt möglicherweise gestiegenen Zinsen gegenüber. Huber muss in diesem Fall schon zum zweiten Mal höhere Zinsen für eine Anschlussfinanzierung verkraften. Ungünstiger ist dennoch die Ausgangsposition von Mayer, der sich durch die längere Zinsbindung vermeintlich besser gegen steigende Zinsen abgesichert hatte – schlicht und einfach, weil er noch eine höhere Restschuld mit sich herumträgt.

Quelle: CHECK24 Zins-Chart, eigene Berechnung mit dem CHECK24 Tilgungsrechner

Ein Vergleich der Zinssätze für unterschiedlich lange Sollzinsbindungen lohnt sich daher: Ist der Zinssatz für eine sehr lange Zinsbindungsfrist nur unwesentlich höher als der für eine kürzere, kann sich die lange Sollzinsbindung auszahlen – ist sie nur zu einem weitaus höheren Zinssatz zu haben, eher nicht. Denn wesentlich für die Gesamtkosten einer Immobilienfinanzierung ist die anfängliche Tilgung. Steht die maximale Höhe für die monatlichen Raten fest, kann ein Darlehensnehmer umso weniger tilgen, je höher sein Zinssatz ist. Eine niedrige Anfangstilgung zieht die Baufinanzierung in die Länge und verteuert sie – das sollte jeder bei der Entscheidung für eine bestimmte Sollzinsbindung im Hinterkopf haben.

Wer eine Immobilienfinanzierung mit einer Sollzinsbindung von zehn Jahren abschließt, von dem verlangt die Bank niedrigere Zinsen auf die Darlehenssumme als von einem Bauherrn oder Käufer, der sich den Zins für 20 Jahre festschreiben lässt. Das zeigt ein Blick auf das Zins-Chart von CHECK24. Hier lässt sich tagesaktuell der jeweils günstigste Zinssatz ablesen, zu dem die Partnerbanken des Vergleichsportals Baufinanzierungen vergeben. Ende April war ein Immobiliendarlehen mit zehn Jahren Zinsbindung für einen Sollzins von 1,22 Prozent zu haben, eines mit 20 Jahren Zinsbindung für 1,83 Prozent – das ist ein Unterschied von mehr als einem halben Prozentpunkt. In den vergangenen Jahren bewegte sich der Aufschlag für die längere Sollzinsbindung häufig in diesem Bereich.

Welche Gedanken sich Darlehensnehmer jetzt machen sollten

Dass die Zinsen für Immobiliendarlehen in der nächsten Zeit aller Voraussicht nach steigen werden, hat unter anderem mit der Zinspolitik der Europäischen Zentralbank (EZB) und der US-Notenbank Fed zu tun. Indem sie weniger Staatsanleihen kaufen oder die Leitzinsen erhöhen, können Zentralbanken die Zinsen für Anleihen steigen lassen. Damit steigen auch die Zinsen für Pfandbriefe, über die viele Banken Immobilienfinanzierungen refinanzieren.Die EZB wendet sich schrittweise von ihrer Politik des billigen Geldes ab – Anfang des Jahres hat sie den Umfang der Anleihenkäufe halbiert, seit März hält sie es nicht mehr für nötig, zum Stützen der Wirtschaftslage notfalls wieder mehr Anleihen zu kaufen. Die Fed hat auf ihrer Sitzung Anfang Mai den Leitzins unverändert gelassen, aber bereits zuvor weitere Zinserhöhungen im Laufe des Jahres angedeutet. Allein: Eine eindeutige Reaktion der Bauzinsen auf die Signale der Notenbanken blieb in der jüngsten Vergangenheit aus. Im März sanken sie gegenüber dem Vormonat, einen Monat später stiegen sie wieder.

Für alle, die vor dem Abschluss eines Darlehens stehen, lässt sich daraus keine klare Tendenz ableiten. Womöglich pendeln die Bauzinsen noch für längere Zeit um die aktuellen Werte und steigen auch bis in zehn Jahren nicht extrem an. Womöglich begeben sie sich aber nach der nächsten Zinserhöhung der Fed in einen deutlichen Anstieg. Da das selbst Experten nicht sicher prognostizieren können, sollten Darlehensnehmer sich ausgehend von ihrer persönlichen Lage folgende Fragen stellen: Wie hoch dürfen meine monatlichen Raten derzeit höchstens sein? Und: Wie sehr würde mich ein höherer Zins nach Auslaufen meiner Zinsbindung treffen?

Wer seine monatlichen Raten gerade so stemmt und in seinem Beruf auch auf lange Sicht nicht mit wesentlichen Gehaltssteigerungen rechnen kann, für den kann eine lange Sollzinsbindung das Richtige sein. Sie macht die Immobilienfinanzierung auf lange Sicht berechenbar, womöglich sogar bis zum vollständigen Abbezahlen. Allerdings führt der höhere Zins dazu, dass das Darlehen von Beginn an teurer ist – um wie viel, zeigt die folgende Rechnung.

Warum es mit langer Zinsbindung teurer werden kann

Hat Immobilienkäufer Huber Anfang Mai ein Darlehen über 200.000 Euro mit zehn Jahren Zinsbindung zum Sollzins von 1,22 Prozent aufgenommen und entscheidet sich für eine anfängliche Tilgung von drei Prozent, zahlt er jeden Monat Raten von 703 Euro. Im Mai 2028 hat er dann noch eine Restschuld von 136.221 Euro. Was passiert, wenn der Zinssatz für eine Finanzierung mit zehn Jahren Zinsbindung bis dahin steigt und er für seine Anschlussfinanzierung 2,00 Prozent Zinsen zahlen muss? Bei gleicher Ratenhöhe bliebe ihm in diesem Fall nach weiteren zehn Jahren eine Restschuld von 73.051 Euro. An Zinsen hätte Huber für beide Finanzierungen in 20 Jahren insgesamt 42.241 Euro gezahlt.Ein anderer Immobilienkäufer, nennen wir ihn Mayer, schließt eine Finanzierung über dieselbe Summe mit einer 20-jährigen Zinsbindung ab. Von Beginn an zahlt er 1,83 Prozent Zinsen. Er kommt bei gleicher Ratenhöhe wie sein Gegenüber zum Ende der Zinsbindung auf eine höhere Restschuld von 84.762 Euro – und hat bis dahin mit 53.787 Euro schon deutlich mehr Zinsen gezahlt.

Beide brauchen nach 20 Jahren eine Anschlussfinanzierung – wir schreiben dann Mai 2038. Sowohl Huber als auch Mayer sehen sich zu diesem Zeitpunkt möglicherweise gestiegenen Zinsen gegenüber. Huber muss in diesem Fall schon zum zweiten Mal höhere Zinsen für eine Anschlussfinanzierung verkraften. Ungünstiger ist dennoch die Ausgangsposition von Mayer, der sich durch die längere Zinsbindung vermeintlich besser gegen steigende Zinsen abgesichert hatte – schlicht und einfach, weil er noch eine höhere Restschuld mit sich herumträgt.

Hohe anfängliche Tilgung hält die Gesamtkosten niedrig

Den Vorsprung beim Abtragen seiner Schuld hat Huber dadurch herausgeholt, dass er sein Darlehen schneller zurückgezahlt hat als Mayer. Der konnte wegen des höheren Zinses bei gleicher Ratenhöhe anfänglich nur 2,39 Prozent tilgen. Dafür hat Huber im Vergleich zu Mayer wegen der kürzeren Zinsbindungsfrist auf Sicherheit verzichtet. Dass das gar nicht so riskant ist, zeigt folgende Rechnung: Selbst wenn sich der Zinssatz für ein Darlehen mit zehn Jahren Zinsbindung von den 1,22 Prozent, die Huber derzeit erhält, bis zum Abschluss seiner ersten Anschlussfinanzierung im Mai 2028 auf 2,44 Prozent verdoppelt, kommt er nach 20 Jahren günstiger weg als Mayer – mit Zinszahlungen von insgesamt 47.628 Euro und einer Restschuld von 78.388 Euro.| Darlehen über 200.000 Euro: Kurze und lange Sollzinsbindung im Vergleich | |||

|---|---|---|---|

| Sollzinsbindung | 10 Jahre | 20 Jahre | |

| Sollzins p.a. | 1,22 % | 1,83 % | |

| Rückzahlung | 3 % anfängliche Tilgung – ergibt Monatsrate von 703 € | Monatsrate von 703 € | |

| Stand zum Ende der Zinsbindung von 10 Jahren | 136.221 € Restschuld, 20.824 € gezahlte Zinsen | ||

| Anschlussfinanzierung | 136.221 Euro, Sollzinsbindung 10 Jahre, Rate weiterhin 703 € | ||

| Sollzins p.a. | 2,00 % | 2,44 % | |

| Stand zum Ende der Zinsbindung | 73.051 € Restschuld 21.417 € gezahlte Zinsen |

78.388 € Restschuld 26.804 € gezahlte Zinsen |

|

| Ergebnis nach 20 Jahren | 73.051 € Restschuld 42.241 € gezahlte Zinsen |

78.388 € Restschuld 47.628 € gezahlte Zinsen |

84.762 € Restschuld 53.787 € gezahlte Zinsen |

Quelle: CHECK24 Zins-Chart, eigene Berechnung mit dem CHECK24 Tilgungsrechner

Zinsen für verschiedene Zinsbindungsfristen vergleichen

In diesem Beispiel muss sich Darlehensnehmer Mayer durch die lange Zinsbindungsfrist zwar zwei Jahrzehnte lang keine Gedanken wegen steigender Zinsen machen, letztlich erkauft er sich die Sorgenfreiheit aber teuer. Denn er zahlt vom ersten Tag an höhere Zinsen für sein Darlehen als ein Bauherr oder Käufer mit kurzer Zinsbindung – ungeachtet dessen, ob die Zinsen in den kommenden Jahren tatsächlich steigen.Ein Vergleich der Zinssätze für unterschiedlich lange Sollzinsbindungen lohnt sich daher: Ist der Zinssatz für eine sehr lange Zinsbindungsfrist nur unwesentlich höher als der für eine kürzere, kann sich die lange Sollzinsbindung auszahlen – ist sie nur zu einem weitaus höheren Zinssatz zu haben, eher nicht. Denn wesentlich für die Gesamtkosten einer Immobilienfinanzierung ist die anfängliche Tilgung. Steht die maximale Höhe für die monatlichen Raten fest, kann ein Darlehensnehmer umso weniger tilgen, je höher sein Zinssatz ist. Eine niedrige Anfangstilgung zieht die Baufinanzierung in die Länge und verteuert sie – das sollte jeder bei der Entscheidung für eine bestimmte Sollzinsbindung im Hinterkopf haben.