Diese Cookies und andere Informationen sind für die Funktion unserer Services unbedingt erforderlich. Sie garantieren, dass unser Service sicher und so wie von Ihnen gewünscht funktioniert. Daher kann man sie nicht deaktivieren.

Zur Cookierichtlinie

Ihr Browser wird nicht mehr unterstützt.

Damit Sie auch weiterhin schnell und sicher auf CHECK24 vergleichen

können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Trotzdem fortfahrenkönnen, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Bankenabwicklung: Wer Europas marode Banken retten muss

| lsc

Im Fall einer Bankensanierung fordern deutsche Ökonomen dickere Eigenkapitalpolster der Banken statt Kundenhaftung.

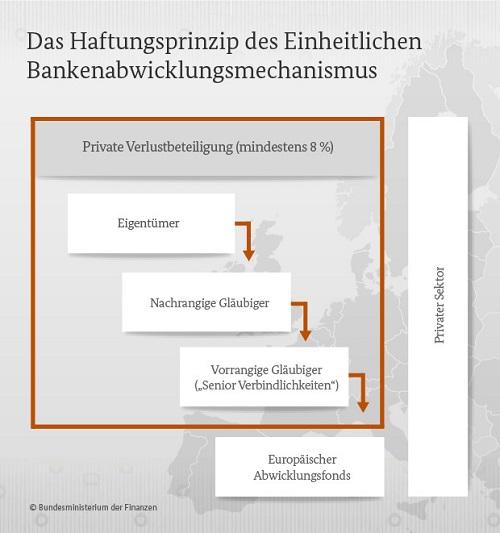

Bei Bankinsolvenzen haften seit 1. Januar zunächst Eigentümer und Gläubiger. Quelle: Bundesministerium für Finanzen

Banken sollen nicht mit Steuergeldern gerettet werden − so lautete die allgemeine Forderung während der Finanzkrise. Seit diesem Jahr sind nun neben den Eigentümern auch die Gläubiger des in Schieflage geratenen Kreditinstituts gesetzlich dazu verpflichtet, mit ihren Einlagen zur Sanierung beizutragen. Neben Anleihengläubigern werden auch Kunden, deren Einlagen 100.000 Euro übersteigen, zur Kasse gebeten. Denn der gesetzliche europäische Einlagensicherungsschutz greift nur bis zu dieser Grenze. Vermögen, das darüber hinausgeht, wird Anlegern im Insolvenzfall nicht erstattet.

Das sieht der Wirtschaftsweise Peter Bofinger in Hinblick auf Unternehmenseinlagen als problematisch an. Der Welt am Sonntag teilt er mit: „Es kann nicht sein, dass sie [die Unternehmen] dieses Geld verlieren, nur weil sie es zur falschen Bank gegeben haben.“ Bankeneinlagen müssten absolut sicher sein. Die Grenze von 100.000 Euro sei laut Bofinger viel zu niedrig angesetzt. Auch Clemens Fuest, Präsident des Zentrums für Europäische Wirtschaftsforschung (ZEW), ist der Meinung: „Eigenkapitalpolster müssen dicker werden“. Er rät laut einem Online-Bericht der Welt dazu, Banken durch noch höhere Eigenkapitalreserven widerstandsfähiger zu machen, damit der Sanierungsfall erst gar nicht eintritt. Die harte Kernkapitalquote wurde bereits im Zuge der Finanzkrise auf 5,5 Prozent erhöht, um die Widerstandsfähigkeit der Kreditinstitute zu stärken.

„Mittel aus dem einheitlichen Abwicklungsfonds werden in Ausnahmesituationen und nur dann zur Verfügung gestellt, wenn Eigentümer und Gläubiger der Bank zuvor einen Beitrag von mindestens acht Prozent der gesamten Bilanzsumme geleistet haben“ heißt es auf der Webseite des Bundesfinanzministeriums. Sollte auch dieses Geld nicht ausreichen, könnte durchaus wieder auf Nationalstaaten und somit auf Steuergelder zurückgegriffen werden. Das sei jedoch, laut dem Wirtschaftsweisen Volker Wieland, dann sinnvoll, wenn es sich um eine systematische Krise handle und diese durch eine strikte Gläubigerbeteiligung noch wesentlich verschärft würde.

Das sieht der Wirtschaftsweise Peter Bofinger in Hinblick auf Unternehmenseinlagen als problematisch an. Der Welt am Sonntag teilt er mit: „Es kann nicht sein, dass sie [die Unternehmen] dieses Geld verlieren, nur weil sie es zur falschen Bank gegeben haben.“ Bankeneinlagen müssten absolut sicher sein. Die Grenze von 100.000 Euro sei laut Bofinger viel zu niedrig angesetzt. Auch Clemens Fuest, Präsident des Zentrums für Europäische Wirtschaftsforschung (ZEW), ist der Meinung: „Eigenkapitalpolster müssen dicker werden“. Er rät laut einem Online-Bericht der Welt dazu, Banken durch noch höhere Eigenkapitalreserven widerstandsfähiger zu machen, damit der Sanierungsfall erst gar nicht eintritt. Die harte Kernkapitalquote wurde bereits im Zuge der Finanzkrise auf 5,5 Prozent erhöht, um die Widerstandsfähigkeit der Kreditinstitute zu stärken.

Einlagensicherungsfonds: Bundesregierung vs. EU

Zudem haben Banken die Pflicht in national geregelte Einlagensicherungssysteme einzuzahlen, um Einlagen bis zur 100.000-Euro-Grenze schützen zu können. Darüber hinaus bieten einige Kreditinstitute in Deutschland vermögenden Privatkunden bzw. Firmenkunden einen freiwilligen Einlagensicherungsschutz an, durch den auch Einlagen über 100.000 Euro gesichert werden. Künftig sollen Banken zudem in einen europäischen Einlagensicherungsfonds einzahlen, so der Plan der Präsidenten der wichtigsten EU-Institutionen. Die Bundesregierung wehrt sich jedoch dagegen, da sie befürchtet, dass deutsche Banken dann dazu gezwungen wären, die Gelder der freiwilligen Einlagensicherung in den europäischen Einlagenfonds fließen zu lassen. Das Befüllen dieses Fonds ist ein Ziel, das im Zuge des Aufbaus der Europäischen Bankenunion, die weitere Krisen verhindern soll, festgeschrieben wurde. Die Bankenunion besteht aus drei Säulen: der von der Europäischen Zentralbank gesteuerten einheitlichen europäischen Bankenaufsicht, der eben beschriebenen EU-weiten Harmonisierung der Einlagensicherung und der einheitlichen Bankenabwicklung.Abwicklungsfonds soll 55 Milliarden Euro enthalten

Die Bankenabwicklung umfasst die Richtlinie zur Sanierung und Abwicklung von Banken und Wertpapierfirmen (BRRD) und den Einheitlichen Europäischen Bankenabwicklungsmechanismus (SRM). Der Bankenabwicklungsmechanismus setzt sich aus zwei Elementen zusammen: der Abwicklungsbehörde und dem Abwicklungsfonds. Auch in diesen Fonds müssen alle Banken der 18 Mitgliedsstaaten der Eurozone einzahlen. Schätzungen zufolge soll letzterer bis zum 31. Dezember 2023 mit ca. 55 Milliarden Euro gefüllt sein.„Mittel aus dem einheitlichen Abwicklungsfonds werden in Ausnahmesituationen und nur dann zur Verfügung gestellt, wenn Eigentümer und Gläubiger der Bank zuvor einen Beitrag von mindestens acht Prozent der gesamten Bilanzsumme geleistet haben“ heißt es auf der Webseite des Bundesfinanzministeriums. Sollte auch dieses Geld nicht ausreichen, könnte durchaus wieder auf Nationalstaaten und somit auf Steuergelder zurückgegriffen werden. Das sei jedoch, laut dem Wirtschaftsweisen Volker Wieland, dann sinnvoll, wenn es sich um eine systematische Krise handle und diese durch eine strikte Gläubigerbeteiligung noch wesentlich verschärft würde.

Weitere Nachrichten über Konto-Kredit

- 12.08.2016

Inflationsrate erneut gestiegen: Diese Posten auf dem Einkaufszettel wurden im Juli teurer

Die Verbraucherpreise sind im Juli erneut gestiegen. Für welche Waren und Dienstleistungen die Deutschen mehr bezahlen mussten und für welche weniger. » mehr

- 11.08.2016

Zinstief verändert Sparverhalten der Deutschen: Jeder Fünfte spart jetzt anders

Ein Fünftel aller Sparer hat von den Niedrigzinsen genug und inzwischen sein Sparverhalten geändert. Auf diese Bankkunden trifft das besonders zu. » mehr

- 03.08.2016

Überweisen im Whatsapp-Tempo: Wie Instant Payment unser Leben verändern könnte

In wenigen Jahren wird es möglich sein, Geld innerhalb von Sekunden zu versenden. Für Verbraucher könnte sich damit einiges ändern. » mehr