können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Steuerrückzahlung gewinnbringend einsetzen Dank Sondertilgung und Dispoablösung Hunderte Euro sparen

| fra

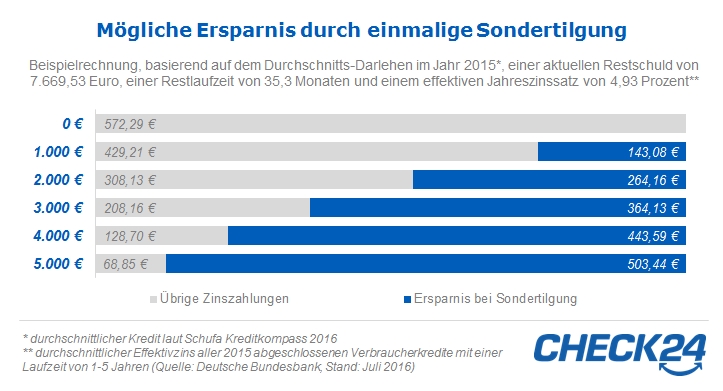

Wer seine Steuerrückzahlung für eine Sondertilgung nutzt, zahlt schnell um einige hundert Euro weniger Zinsen für seinen Kredit.

Vom iPhone 7, das im September auf den Markt kommt, über einen Last-Minute-Urlaub bis hin zur Shopping-Tour zum Sommerschlussverkauf: Ausgeben lässt sich das Geld leicht. Die beste Lösung ist das aber nicht, vor allem nicht für Verbraucher, die gerade einen Kredit abbezahlen. Wer das Geld etwa für eine Sondertilgung nutzt, verdient sich zur Steuerrückzahlung noch dreistellige Beträge dazu.

Kleiner Aufwand, große Wirkung: Zusätzliche Rate spart Hunderte Euro

10.039 Euro lieh sich der durchschnittliche Kreditnehmer im vergangenen Jahr von der Bank, so der Schufa Kreditkompass 2016. Für die Rückzahlung benötigt er 47,3 Monate. Einschließlich der Zinsen in Höhe von 4,93 Prozent eff. p.a.*, wie ihn die Deutsche Bundesbank ermittelt hat, zahlt er derzeit 233,47 Euro pro Monat an die Bank zurück. Angenommen, der Abschluss dieses Kredites liegt genau ein Jahr zurück, so sind gegenwärtig noch 35,3 monatliche Raten von insgesamt 7.669,53 Euro offen. Die Zinskosten für die restliche Laufzeit belaufen sich auf 572,29 Euro. Soweit der Ist-Zustand.Nutzt der Schuldner nun die 875 Euro aus seiner Steuerrückzahlung für eine zusätzliche Rate an die Bank, verringert er dadurch nicht nur seine Restschuld und die Laufzeit seines Kredites und ist damit schneller schuldenfrei. Er spart auch noch rund 127 Euro an Zinsen, wie ein Blick auf die folgende Tabelle zeigt.

| Kredit ohne Sondertilgung | Kredit mit Sondertilgung i. H. v. 875 € | |

| Restschuld | 7.669,53 € | 6.794,53 € |

| Restlaufzeit | 35,3 Monate | 31,0 Monate |

| Zinskosten | 572,29 € | 445,77 € |

| Ersparnis | 126,52 € |

Wichtig: Eine Sondertilgung hat in der Regel keine Auswirkungen auf die Höhe, sondern lediglich auf die Anzahl der noch ausstehenden monatlichen Raten.

Ersparnis auf dem Prüfstand: Sondertilgung versus Geldanlage

Erst ein Blick auf die Alternativen zeigt, wie sehr sich eine Sondertilgung mithilfe der Steuererstattung wirklich lohnt: Um die vom Finanzamt zurückerhaltenen 875 Euro mit klassischen Geldanlagen in ähnlicher Weise zu vermehren, wie es mit einer Sondertilgung gelingt, müssten Verbraucher ihr Geld aktuell für viele Jahre fest bei der Bank deponieren. So etwa bei der VTB Bank: Mit einer Verzinsung von 1,20 Prozent p.a. auf zehnjähriges Festgeld ist sie bei Anlagebeträgen von unter 1.000 Euro laut der Stiftung Warentest führend. Dennoch: Selbst bei einer Anlagedauer von einem Jahrzehnt kommt der erzielbare Ertrag mit 105 Euro kaum an die oben errechnete Zinsersparnis von rund 127 Euro heran.Andere Anlageklassen, wie etwa Aktien, versprechen zwar eine höhere Rendite – hier ist jedoch auch das Verlustrisiko entsprechend hoch. Und dass der Ertrag am Ende tatsächlich das Plus aus der Sondertilgung übersteigt, ist nicht gesagt.

Spareinlagen, Erbschaft, Geldgeschenk: Zinsersparnis maximieren

Damit zeigt sich: Schon mit einer verhältnismäßig niedrigen Sondertilgung können Kreditnehmer bares Geld sparen. Wer zusätzliche Ersparnisse, Geldgeschenke oder Geld aus einer Erbschaft einbringt, zahlt nochmals deutlich weniger Zinsen. Im geschilderten Fall ist so eine Ersparnis von mehreren hundert Euro problemlos möglich.

Tipp: Erst sondertilgen, dann umschulden

Wer nicht genug Geld hat, um so hohe Sondertilgungen zu leisten, kann auch auf anderem Wege Geld bei der Kreditrückzahlung sparen: mit einer Umschuldung. Da die Kreditzinsen seit letztem Jahr weiter gesunken sind, würden Verbraucher das Darlehen von einst heute wahrscheinlich zu besseren Konditionen erhalten. Das gilt erst recht, wenn sie einen Teil davon bereits zurückgezahlt haben.Der typische Kreditnehmer aus dem Jahr 2015 müsste sich aktuell nur noch 7.670 Euro von der Bank leihen – nachdem er seine Steuerrückzahlung für eine Sondertilgung verwendet hat, sogar nur noch 6.795 Euro. Bei seinem aktuellen Darlehen müsste er – wie oben berechnet – über eine Restlaufzeit von 31 Monaten noch 445,77 Euro an Zinsen zahlen. Schließt er nun aber einen neuen Kredit über denselben Betrag ab, so erhält er diesen über CHECK24 bereits ab einem Zinssatz von nur 1,89 Prozent. Dafür muss er zwar eine längere Laufzeit von 36 Monaten wählen, zahlt jedoch nur noch 198,08 Euro an Zinsen. Alles in allem spart er sich aufgrund der günstigeren Konditionen so 247,69 Euro.

Diese zusätzliche Ersparnis aus der Umschuldung mit der Ersparnis aus der Sondertilgung zusammengenommen bedeutet für den Kreditnehmer in der Summe ein Plus von rund 374 Euro.

Wichtig: Bei den Berechnungen wird davon ausgegangen, dass eine Sondertilgung in beliebiger Höhe kostenlos möglich ist. Doch nicht jede Bank verzichtet ohne weiteres auf ihre Zinseinnahmen.

Der Strich durch die Rechnung: die Vorfälligkeitsentschädigung

Möglich ist eine Sondertilgung immer – darauf haben Kreditnehmer einen gesetzlichen Anspruch. Banken können jedoch eigenständig entscheiden, ob und unter welchen Voraussetzungen sie eine Gebühr für Zusatzzahlungen verlangen. Während das eine Geldhaus vollständig darauf verzichtet, sind Sondertilgungen beim anderen bis zu einer bestimmten Höhe oder Anzahl gebührenfrei. Wieder andere Banken erheben in jedem Fall eine sogenannte Vorfälligkeitsentschädigung. Ein kleiner Trost: Die Höhe dieser Gebühr ist gesetzlich geregelt. So dürfen Banken ihren Kunden maximal ein Prozent der Sondertilgung in Rechnung stellen. Bei Ratenkrediten mit einer Restlaufzeit von unter einem Jahr liegt der Höchstsatz bei 0,5 Prozent.Tipp: Bei Kreditabschluss auf kostenlose Sondertilgungen achten

Je höher der Kredit und je länger die Laufzeit, desto mehr ist es von Vorteil, bei der Rückzahlung flexibel zu bleiben. Schon bei der Auswahl eines Ratenkredites sollten Kreditnehmer also darauf achten, dass die Bank bei Sondertilgungen – und im besten Fall auch bei einer vorzeitigen Gesamttilgung – auf eine Gebühr verzichtet. Informationen darüber finden Verbraucher im Preis- und Leistungsverzeichnis des jeweiligen Instituts.Wieder schwarze Zahlen schreiben: Das bringt die Dispoablösung

Nicht jeder zahlt gerade einen Ratenkredit ab – zu verlockend kommt da oft der Überziehungsrahmen daher. Wer für Anschaffungen oder die Überbrückung eines finanziellen Engpasses auf den Dispokredit zurückgreift, sei jedoch gewarnt: Wird das Girokonto nicht schnell wieder ausgeglichen, kommt die Überziehung den Kontoinhaber schnell teuer zu stehen.Laut einer Erhebung der Stiftung Warentest aus dem vergangenen Jahr verlangen deutsche Banken im Schnitt 10,25 Prozent Zinsen für einen Dispokredit. Einige Geldhäuser haben ihre Zinsen seither zwar nach unten geschraubt, was auch den bundesweiten Durchschnitt senken dürfte – unüblich sind zehn Prozent für die Überziehung des Girokontos damit aber nicht.

Wer derzeit rote Zahlen schreibt, für den kommt die Steuererstattung wie gerufen. Mit der Rückzahlung vom Finanzamt können betroffene Kontoinhaber bares Geld sparen. Wie viel genau, verrät die folgende Tabelle. Darin sind am Beispiel eines Dispokredites in Höhe von 875 Euro und einem Zinssatz von zehn Prozent die Kosten aufgeschlüsselt, die Verbrauchern bei dauerhafter Überziehung ihres Kontos entstehen.

| Dauer der Überziehung | Kosten bei einem Zinssatz von 10 % p.a. |

| 3 Monate | 21,88 € |

| 6 Monate | 43,75 € |

| 12 Monate | 87,50 € |

| 24 Monate | 175,00 € |

Wer also seine Steuerrückerstattung in Höhe von 875 Euro einsetzt, um seinen Dispokredit zurückzuzahlen, spart schnell hohe zwei- oder gar dreistellige Beträge. Das gilt im Übrigen auch dann, wenn das Konto um mehr als 875 Euro überzogen ist.

Tipp: Bei langer Kontoüberziehung zum Ratenkredit wechseln

Verbraucher, die ihren Dispokredit nicht in wenigen Monaten komplett zurückzahlen können, sollten einen Ratenkredit in Erwägung ziehen, die zumeist zu deutlich günstigeren Zinsen vergeben werden. Mit einem solchen Darlehen reduzieren Schuldner aber nicht nur ihre Zinskosten – auch die Rückzahlung ist dank Tilgungsplan fest geregelt.*Durchschnittlicher effektiver Jahreszins aller im Jahr 2015 neu vergebenen Konsumentenkredite in Deutschland mit ein- bis fünfjähriger Laufzeit. Der Zinssatz beruht auf den monatlichen Zinsstatistiken der Deutschen Bundesbank und wurde nach dem von ihr veröffentlichen Kreditvolumen gewichtet.

Weitere Nachrichten über Konto-Kredit

- 16.05.2024

Schufa schafft mehr Transparenz: Was beeinflusst den Schufa Score - und was nicht?

Zahlungsausfälle, Ratenkredite, Umzüge und Kreditkarten - zahlreiche Verträge und Lebensumstände beeinflussen unseren Score-Wert bei der Schufa. Aber nicht immer negativ. » mehr

- 03.04.2024

Buy Now Pay Later: Warum Ratenkäufe schlecht für die Schufa sind

Jetzt kaufen, später bezahlen - "Buy Now Pay Later" hat in den letzten Jahren im Onlinehandel stark an Bedeutung gewonnen. Die digitale Zahlungsmethode ist besonders bei jüngeren Menschen beliebt. Wir erklären, welche Auswirkungen die Nutzung von Ratenkäufen auf den Schufa-Score haben. » mehr

- 08.01.2024

Frühjahrsputz: So bringen Sie Ordnung in Ihre Finanzen

Der Frühjahrsputz ist ein guter Anlass, sich von Altem und Eingestaubtem zu trennen und mal wieder richtig aufzuräumen. Das tut auch den Finanzen gut und birgt viel Sparpotenzial. Wir haben Ihnen die besten Spartipps zusammengestellt und zeigen, wie Sie finanziell Ordnung schaffen können und neue Kredite auch bei gestiegenen Zinsen günstig bleiben. » mehr