können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

CHECK24-Rückblick aufs Finanzjahr 2016 (3/6) Kredit-Zinsen auf dem Tiefststand

| lsc

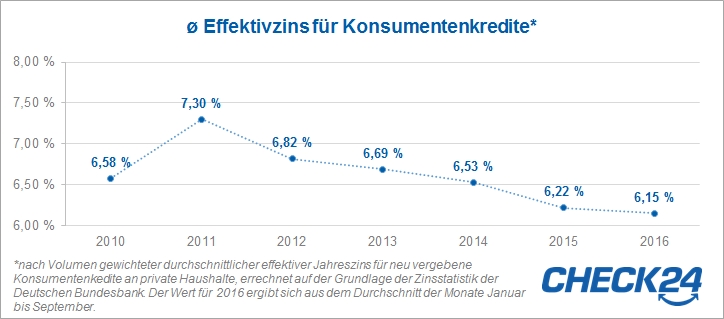

Niedrige Kreditzinsen machten Finanzierungen dieses Jahr besonders günstig. Sehr großes Sparpotential gab es vor allem bei Autokrediten.

Doch es geht noch günstiger: Bei einzelnen Anbietern konnten Verbraucher dieses Jahr sogar Kredite ohne Zinsen abschließen. Damit ging es ihnen gleich wie den im Euroraum ansässigen Kreditinstituten. Sie zahlen seit März keinen Cent mehr für Kredite, die sie bei der Europäischen Zentralbank (EZB) aufnehmen. Die EZB-Entscheidungsträger um den Präsidenten Mario Draghi hatten damals beschlossen, den Hauptrefinanzierungssatz – besser bekannt als „Leitzins“ – auf null Prozent zu senken. Dies geschah, weil die EZB mit ihrer Geldpolitik eine gesteigerte Kreditvergabe im Euroraum erreichen will. Damit soll die Wirtschaft angekurbelt werden.

Damit das gelingt, sind Banken angehalten, die niedrigen Zinsen ohne Verzögerung an ihre Kunden weiterzugeben. Um zu überprüfen, wie gut das funktioniert, gab die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) Ende Juni detaillierte Fragebögen an Banken und Sparkassen aus. Zurzeit arbeiten die Finanzaufseher an der Auswertung der Umfrage. Das teilte eine Sprecherin auf Anfrage von CHECK24 mit.

Großes Sparpotential bei Dispo-Ablösung, Online- und Autokrediten

Dreistellige Beträge konnten Verbraucher dieses Jahr sparen, wenn sie ihren Dispokredit ablösten. Denn während Banken für das Überziehen des Girokontos durchschnittlich 9,91 Prozent Zinsen verlangten, lag der bundesweite effektive Jahreszins für einen Ratenkredit bei 2,65 Prozent. Mithilfe einer Modellrechnung hat CHECK24 die sich daraus ergebende Ersparnis veranschaulicht: Zum Ablösen ihres Dispos von 3.000 Euro konnten Bankkunden ebendiese Summe zum durchschnittlichen Zinssatz von 2,65 Prozent eff. p.a. und einer Laufzeit von 36 Monaten aufnehmen. Dafür mussten sie insgesamt 3.122,64 Euro wieder an die Bank zurückzahlen. Hätten sie hingegen den Dispo über dieselbe Zeitspanne schrittweise ausgeglichen, hätten sie dafür 336,24 Euro mehr bezahlt.Aber auch Kreditnehmer, die ihr Darlehen online abgeschlossen haben, konnten dadurch günstiger finanzieren. Das gilt insbesondere für Kunden von Filialbanken, die den Kredit zwar bei ihrem Institut, aber nicht direkt in der Filiale abgeschlossen haben. Das Deutsche Institut für Service-Qualität hat 15 Filialbanken getestet und herausgefunden, dass Kunden bei einer Kreditaufnahme über das Internet im Durchschnitt einen effektiven Jahreszins von 5,36 Prozent erhalten. Wird derselbe Kreditvertrag jedoch vor Ort unterschrieben, erhöht sich der Durchschnittszins um ein Viertel auf 6,67 Prozent eff. p.a. Ein Online-Kredit konnte dieses Jahr demnach finanzielle Vorteile bereithalten.

Besonders günstig waren Online-Kredite für Kraftfahrzeuge. Autokäufer schlossen ihre KFZ-Finanzierung über CHECK24 im ersten Halbjahr 2016 zu einem durchschnittlichen Jahreseffektivzins von 3,18 Prozent ab – und finanzierten ihr Fahrzeug damit im Schnitt um rund 700 Euro günstiger als noch vor fünf Jahren. 2011 belief sich der Zins für einen Autokredit nämlich noch auf durchschnittlich 5,78 Prozent eff. p.a.

Tipp für noch mehr Ersparnis: Personen, die mit einem zweiten Kreditnehmer, beispielsweise dem Ehegatten oder Lebensgefährten, eine Finanzierung abschließen, erhalten häufig besonders günstige Kreditangebote. Der Grund: Das zweite Einkommen wirkt sich positiv auf die Bonität aus, was oftmals zu niedrigeren Zinssätzen führt.

Wichtige Gesetzesänderung: Null-Prozent-Finanzierung kann widerrufen werden

Eine weitere gute Nachricht für Kreditnehmer war dieses Jahr die Einführung des Widerrufsrechts bei Null-Prozent-Finanzierungen. Verbraucher können seit dem 21. März innerhalb von zwei Wochen nach Erhalt der Widerrufsbelehrung ihre Null-Prozent-Finanzierung kündigen. Vor der Umsetzung der EU-Wohnimmobilienkreditrichtlinie in Deutschland war das nicht einmal dann ohne Weiteres möglich, wenn die finanzierte Ware mangelhaft war.Dafür haben die Deutschen 2016 Kredite aufgenommen

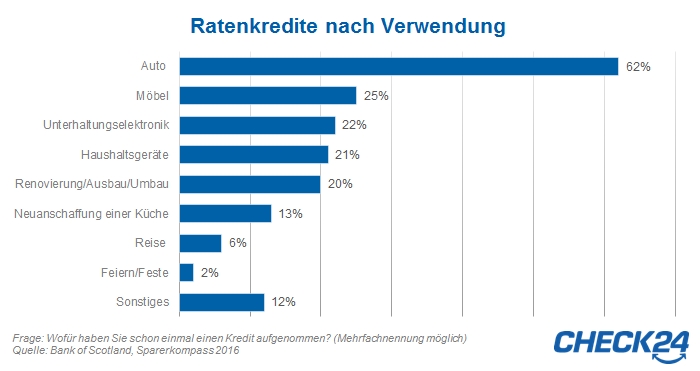

Wie aus dem „Sparerkompass 2016“ der Bank of Scotland hervorgeht, kauften 62 Prozent aller Deutschen, die schon einmal einen Kredit aufgenommen haben, einen Neu- oder Gebrauchtwagen.Ein Viertel der Bundesbürger verwendete das Geld, um neue Einrichtungsgegenstände anzuschaffen, so die repräsentative Studie. Diesem Teil der Bevölkerung bot ein Händler für Designermöbel im April dieses Jahres eine Negativ-Zins-Finanzierung an. Wer auf Raten kauft, sollte ein Prozent Zinsen erhalten. Doch nicht etwa von einer deutschen Bank – was einer Sensation gleichgekommen wäre –, sondern als eine Art Prämie, die der Händler an seine Kunden auszahlt.

Kredite haben die Bundesbürger aber auch für Unterhaltungselektronik, Haushaltsgeräte und Renovierungen aufgenommen. Rund jeder Fünfte hat sich dafür schon einmal Geld geliehen. Für eine neue Küche nahmen 13 Prozent der Deutschen ein Darlehen auf, sechs Prozent griffen auf Finanzierungsangebote zurück, um verreisen zu können. Für Weihnachts- oder Geburtstagsgeschenke leihen sich nur zwei Prozent der Bevölkerung Geld von Banken.

✓ WLAN-Türklingel (15 %)

✓ intelligenter Kühlschrank (13 %)

✓ Wohnwand mit integriertem Soundsystem (13 %)

✓ interaktives Kochfeld (10 %)

✓ Backofen, der sich von unterwegs bedienen lässt (7 %)

Kreditranking: Münchner nehmen die höchsten Kredite auf

Am meisten Geld haben sich im Vergleich der 15 einwohnerstärksten Städte Deutschlands die Münchner geborgt. Zwischen April 2015 und März 2016 haben sich die Kreditnehmer aus München durchschnittlich 13.158 Euro geliehen. Das geht aus dem CHECK24-Kreditranking hervor. Es beantwortet auch die Frage, welche Städter durchschnittlich am wenigsten Geld von Banken benötigten.Darlehen von Freunden oder von der Bank? Von wem sich Deutsche Geld liehen

Privatkredite waren unter deutschen Verbrauchern nicht beliebt. Sie wollten weder auf Darlehen von Freunden noch auf Crowdlending − also Privatkredite, die in der Regel über spezielle Plattformen vermittelt werden − zurückgreifen. Besonders große Vorbehalte bestanden gegenüber dem Crowdlending, so die Ergebnisse einer repräsentativen Umfrage der Creditplus Bank. Ihr zufolge hatten 90 Prozent der Bevölkerung kein Interesse an Privatkrediten von ihnen unbekannten Personen. Doch auch von ihren Freunden oder der Familie wollte ein Drittel der Deutschen kein Darlehen. Zu dieser Erkenntnis gelangte das Marktforschungsinstitut Emnid im Auftrag der Postbank. Fast ebenso unbeliebt waren der Ratenkauf beim Einzel- oder Versandhandel und Kredite ohne vorherige Schufa-Abfrage. Die Mehrheit der Deutschen nahm bei Finanzierungsbedarf am liebsten die Ratenkredite von Banken in Anspruch.CHECK24-Rückblick aufs Finanzjahr 2016: Weitere Artikel der Serie

Einen Überblick über die wichtigsten Geschehnisse des Finanzjahres 2016 bietet Ihnen dieser Artikel. Wenn Sie wissen möchten, wie sich die Niedrigzinsphase auf Tagesgeld-Sparer auswirkte, können Sie sich hier informieren. Teil 4 unserer Serie beschäftigt sich mit den wichtigsten Entwicklungen rund um Baufinazierungen. Wieso die Kreditkarte dieses Jahr beliebter und teurer wurde, haben wir in diesem Rückblick erklärt. Im letzten Teil der Serie berichten wir über die zahlreichen Veränderungen rund ums Girokonto und welche Konsequenzen diese für Verbraucher haben.

Weitere Nachrichten über Konto-Kredit

- 12.08.2016

Inflationsrate erneut gestiegen: Diese Posten auf dem Einkaufszettel wurden im Juli teurer

Die Verbraucherpreise sind im Juli erneut gestiegen. Für welche Waren und Dienstleistungen die Deutschen mehr bezahlen mussten und für welche weniger. » mehr

- 11.08.2016

Zinstief verändert Sparverhalten der Deutschen: Jeder Fünfte spart jetzt anders

Ein Fünftel aller Sparer hat von den Niedrigzinsen genug und inzwischen sein Sparverhalten geändert. Auf diese Bankkunden trifft das besonders zu. » mehr

- 03.08.2016

Überweisen im Whatsapp-Tempo: Wie Instant Payment unser Leben verändern könnte

In wenigen Jahren wird es möglich sein, Geld innerhalb von Sekunden zu versenden. Für Verbraucher könnte sich damit einiges ändern. » mehr