können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Kreditvertrag digital unterschreiben Mit CHECK24 ganz ohne Papierkram zum Ratenkredit

| fra

Laptop, Smartphone - und dazu eine Tasse Kaffee: Die Kreditaufnahme war nie bequemer.

Auto, Möbel, Reisen: Vieles leisten wir uns heute wie selbstverständlich übers Netz. Da erscheint es nur logisch, auch die nötige Finanzierung online abzuschließen. Einen Kredit über das Internet aufzunehmen, war bis dato aber noch nicht vollständig digital möglich. Irgendwann kam immer noch Papier ins Spiel, spätestens bei der Unterzeichnung des Kreditvertrages. Das ändert sich nun – dank einer EU-Verordnung.

Die letzte Hürde zum volldigitalen Kredit ist genommen

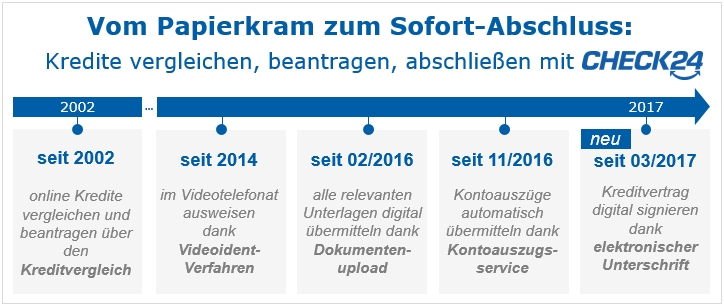

Sich per Video-Telefonat ausweisen, die nötigen Unterlagen per Scan an die Bank verschicken, Kontoauszüge automatisch übermitteln – viele Schritte der Kreditbeantragung können Kunden des Vergleichsportals CHECK24 bereits seit einiger Zeit online erledigen. Nur eines hatte noch gefehlt: die Möglichkeit, den Kreditvertrag auf elektronischem Wege zu unterzeichnen. Bis jetzt.

zum Vergößern bitte klicken

Qualifizierte elektronische Signatur, kurz QES, nennt sich die neueste Funktion, die den langersehnten „Sofort-Abschluss“, also den vollständig digitalisierten Kreditabschluss, über CHECK24 ermöglicht. Doch wie genau funktioniert sie eigentlich, diese elektronische Unterschrift? Und wer kann sie nutzen? Wir geben Antworten auf die wichtigsten Fragen.

Was ist die qualifizierte elektronische Signatur?

Auch wenn der Schluss zunächst naheliegt: Eine qualifizierte elektronische Signatur ist keine händische Unterschrift, die einfach eingescannt und an der entsprechenden Stelle im Kreditvertrag platziert wird. Das wäre nicht fälschungssicher genug. Stattdessen steckt hinter dem Kürzel QES ein Vorgang, bei dem die Annahme eines Kreditangebotes nicht mehr durch die klassische Unterschrift erfolgt, sondern durch Zertifikate und Codes, die zwischen dem Kreditnehmer und der Bank beziehungsweise einem von ihr beauftragten Dienstleister ausgetauscht werden. Bildlich gesprochen: Wer seinen Kreditvertrag digital unterschreibt, setzt nicht mehr mit einem Stift seinen Namenszug unter den Kreditvertrag, sondern signiert ihn mit Mausklick und Tastendruck.

Wer bietet die Online-Unterschrift schon an?

Den Sofort-Abschluss, wie CHECK24 die volldigitale Kreditbeantragung über seinen Ratenkreditvergleich bezeichnet, können Kunden bislang bei zwei Partnerbanken nutzen. Seit Anfang März können sie bei der Creditplus Bank auf diesem Weg einen Kredit aufnehmen. Seit einigen Tagen ist der rundum digitale Kreditabschluss auch bei der SWK Bank möglich. Das Vergleichsportal befindet sich bereits im Gespräch mit weiteren Banken. Schon innerhalb der kommenden drei Monate sollen auch mehrere andere Geldhäuser den Sofort-Abschluss über CHECK24 für die Kunden verfügbar machen, so Moritz Felde, Managing Director bei CHECK24 Vergleichsportal Finanzen. Das vollständig digitale Abschließen eines Kredits wird somit Schritt für Schritt für immer mehr Kreditangebote verfügbar.

Wer kann die digitale Signatur nutzen?

Den Kreditvertrag digital unterschreiben kann bislang jeder Kunde, der ein Angebot von der Creditplus Bank oder der SWK Bank einholt und abschließen will. Zusätzliche Voraussetzung ist eine Mobilfunknummer. An diese werden später per SMS die Transaktionsnummern verschickt, die anstelle der Unterschrift zur Freigabe des Kreditantrages nötig sind.

Wer möchte, kann bei der Creditplus Bank auch den kompletten Signaturvorgang in Kombination mit dem Videoident-Verfahren auf dem Smartphone durchlaufen. Diese Option gibt es bei der SWK Bank gegenwärtig noch nicht, sie soll aber in Kürze folgen. Bis es soweit ist, braucht es also noch den klassischen PC oder Laptop.

Wie funktioniert die digitale Unterschrift?

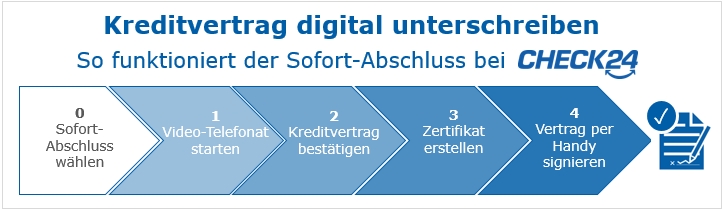

Zertifikate und Codes – das mag zunächst komplex klingen, ist für den Kunden aber im Grunde ganz simpel. Über den Kundenbereich von CHECK24 wird er Schritt für Schritt durch den Legitimations- und Signaturprozess geführt. Dieser umfasst im Wesentlichen vier Schritte.

zum Vergößern bitte klicken

0) Sofort-Abschluss wählen

Vor dem eigentlichen Prozess gilt es zunächst, sich zu entscheiden: Wähle ich den Gang zur Post, um mich dort auszuweisen oder unterschreibe ich meinen Kreditvertrag gleich digital per E-Signatur und legitimiere mich in dem Zuge gleich per Videoident-Verfahren?

3 Gründe, die für die Nutzung der E-Signatur sprechen

✓ Schnelligkeit: Wenige Minuten investieren, viel Zeit gutmachen. Die elektronische Signatur dauert nicht länger als sieben Minuten – sieben Minuten nur, die die händische Signatur und den Gang zur Post ersetzen und durch die der Kreditvertrag mindestens einen Tag früher bei der Bank ankommt. Entsprechend zügiger erhält der Kunde das Geld auf sein Konto ausgezahlt.

✓ Kein Papierkram: Die Druckerpatrone austauschen, den Kreditvertrag ausdrucken, unterschreiben, zum nächsten Postkasten bringen – das gehört mit der elektronischen Unterschrift der Vergangenheit an.

✓ Sicherheit: Da die elektronische Signatur an das Videoident-Verfahren gekoppelt wird, ist sichergestellt, dass keiner im Namen eines anderen einen Kredit beantragt.

1) Video-Telefonat starten

Einmal für den Sofort-Abschluss entschieden, startet der Kreditnehmer zunächst das Videoident-Verfahren. Dieses soll sicherstellen, dass kein Fremder in seinem Namen einen Kredit beantragt. Dafür gleicht der Gesprächspartner im Video-Telefonat die Informationen auf dem Personalausweis oder Reisepass des Kunden mit denen ab, die dieser zuvor im Online-Antrag gemacht hat. Je nach Bank ist das ein Mitarbeiter von WebID oder Identity Trust – diese spezialisierten Anbieter wickeln das Verfahren für die Banken ab. Keine Sorge: Übermittelt werden lediglich personenbezogene Daten. Dass der Kunde einen Kredit abschließt und zu welchem Zweck er das tut, erfährt der Dienstleister nicht.

Wer sich nicht gerade via Smartphone legitimiert, der wird erstmals zum Schluss des Videoident-Verfahrens zum Mobiltelefon greifen. Per SMS wird dem Kreditnehmer eine Transaktionsnummer zugeschickt, mit der er die Legitimation abschließt. Alternativ kann er sich diese TAN auch per E-Mail zusenden lassen.

Per Videochat legitimieren: So funktioniert das Videoident-Verfahren

Wir haben das Videoident-Verfahren getestet und verraten in unserem Beitrag

Videoident nach Feierabend in drei Minuten, wie es abläuft und welche technischen Voraussetzungen Kreditnehmer erfüllen müssen.2) Kreditvertrag bestätigen

Nach erfolgreich durchgeführtem Videoident-Verfahren geht es direkt an die Prüfung des Kreditvertrages. Dafür können sich Kreditnehmer gern Zeit lassen – wichtig ist, dass am Ende alle Angaben stimmen. Andernfalls kann es später zu Verzögerungen bei der Kreditbearbeitung durch die Bank kommen. Ist der Vertrag fehlerfrei und lückenlos ausgefüllt, bestätigt der Kreditnehmer die Richtigkeit aller Daten.

Zudem wird er um seine Zustimmung gebeten – sowohl zur Durchführung der elektronischen Signatur als auch zu den AGB der Bank und des Dienstleisters, der in ihrem Auftrag die digitale Signatur mit dem Kunden durchführt.

3) Zertifikat erstellen

Im nächsten Schritt wird ein Zertifikat erstellt, über das die digitale Signatur abgewickelt wird. Bei der SWK Bank erfolgt das automatisch ohne Zutun des Kunden. Wer bei der der Creditplus Bank einen Kredit abschließt, der definiert zusätzlich ein Signaturpasswort, das später als weiteres Sicherheitsmerkmal zur Freigabe der Unterschrift abgefragt wird. Hier wird zum Starten des Vorgangs zudem ein Aktivierungscode abgefragt, den Kreditnehmer per SMS erhalten.

4) Per Smartphone „unterschreiben“

Ob mit oder ohne Passwort: In beiden Fällen erhält der Kunde eine TAN per SMS an seine Mobilfunknummer. Mit dieser bestätigt er die elektronische Unterschrift final – vergleichbar etwa mit dem SMS-TAN-Verfahren beim Onlinebanking.

Warum geht die digitale Signatur erst jetzt?

Eine berechtigte Frage, deren Antwort in den gesetzlichen Bestimmungen liegt. Genau die haben sich nämlich erst vor einem dreiviertel Jahr zugunsten der Verbraucher geändert. Zum 1. Juli 2016 trat mit eIDAS (kurz für electronic identification and signature) die entscheidende EU-Verordnung in Kraft, die den Weg für den volldigitalen Kreditabschluss geebnet hat.

Diese Verordnung genießt, was Juristen als „Anwendungsvorrang“ bezeichnen. Das heißt: Die EU-Vorgaben haben Vorrang vor dem bislang geltenden deutschen Gesetz über Rahmenbedingungen für elektronische Signaturen, kurz Signaturgesetz oder SigG. Das bleibt zwar weiterhin bestehen – gilt allerdings nur noch dort, wo eIDAS keine eigenen Vorgaben definiert.

Dass es ein solches Gesetz schon seit 2001 gibt, zeigt: So neu sind elektronische Unterschriften im Grunde gar nicht. Doch warum dann all der Wirbel um die EU-Verordnung? Ganz einfach: Weil sie erstmals eine sogenannte Fernsignatur in Deutschland erlaubt. Und die ist im Gegensatz zu den bislang geltenden Verfahren ganz ohne spezielle Hardware möglich. Hatte es für die digitale Signatur bislang eine Signaturkarte und ein dazugehöriges Lesegerät gebraucht, genügt jetzt das Smartphone, das ohnehin fast jeder ständig bei sich trägt. Fernsignatur nennt sich die Unterschrift via Handy deshalb, weil sie nicht mehr direkt beim Kreditnehmer ausgelöst und erstellt wird, sondern weil der Kunde sie aus der Ferne bei einem Dritten in Auftrag gibt.

Elektronisch unterschreiben mit dem Personalausweis: Der große Erfolg blieb aus

Der neue Personalausweis, der seit November 2010 ausgegeben wird, kann auf Wunsch auch für digitale Signaturen eingesetzt werden. Dieses standardmäßig integrierte Extra, das sich nur in Verbindung mit einem Lesegerät nutzen lässt, stieß bei den Deutschen aber auf wenig Gegenliebe. Knappe fünf Jahre nach Einführung des neuen Ausweises zog das Bundesinnenministerium eine ernüchternde Bilanz: Zwei von drei Verbrauchern haben seinerzeit die Signaturfunktion auf eigenen Wunsch abstellen lassen.

Fazit

Für Kreditnehmer bedeutet das neue Verfahren: Sie kommen schneller und bequemer als bisher an ihr Geld. Mindestens einen Weg zum Briefkasten musste bisher jeder zurücklegen, der einen Kredit über den Vergleich von CHECK24 aufnahm. Mit der E-Signatur ist auch das nicht mehr nötig: Auch der letzte Schritt zum Aufnehmen eines Kredits ist damit in die digitale Welt überführt – und der Abschluss möglich, ohne die eigenen vier Wände zu verlassen.Weitere Nachrichten über Konto-Kredit

- 16.05.2024

Schufa schafft mehr Transparenz: Was beeinflusst den Schufa Score - und was nicht?

Zahlungsausfälle, Ratenkredite, Umzüge und Kreditkarten - zahlreiche Verträge und Lebensumstände beeinflussen unseren Score-Wert bei der Schufa. Aber nicht immer negativ. » mehr

- 03.04.2024

Buy Now Pay Later: Warum Ratenkäufe schlecht für die Schufa sind

Jetzt kaufen, später bezahlen - "Buy Now Pay Later" hat in den letzten Jahren im Onlinehandel stark an Bedeutung gewonnen. Die digitale Zahlungsmethode ist besonders bei jüngeren Menschen beliebt. Wir erklären, welche Auswirkungen die Nutzung von Ratenkäufen auf den Schufa-Score haben. » mehr

- 08.01.2024

Frühjahrsputz: So bringen Sie Ordnung in Ihre Finanzen

Der Frühjahrsputz ist ein guter Anlass, sich von Altem und Eingestaubtem zu trennen und mal wieder richtig aufzuräumen. Das tut auch den Finanzen gut und birgt viel Sparpotenzial. Wir haben Ihnen die besten Spartipps zusammengestellt und zeigen, wie Sie finanziell Ordnung schaffen können und neue Kredite auch bei gestiegenen Zinsen günstig bleiben. » mehr