Seit 1. April 2025 gibt es drei neue Berufskrankheiten

Drei neue Erkrankungen wurden in die Liste der Berufskrankheiten aufgenommen. Betroffene können damit einfacher Leistungen der Unfallversicherung beantragen.

Ihre persönliche Versicherungsberatung

089 - 24 24 12 58

Montag - Sonntag von 8:00 - 19:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

unfallversicherung@check24.de

CHECK24 ist ausgezeichnet

CHECK24 Bewertungen

Das Wichtigste in Kürze

Eine private Unfallversicherung schützt Sie vor den finanziellen Folgen eines Unfalls. Sie zahlt bei bleibenden Unfallschäden eine festgelegte einmalige Summe, die sogenannte Invaliditätsleistung, aus. Die Höhe dieser einmaligen Kapitalleistung berechnet sich anhand der vereinbarten Grundsumme und Progression sowie dem Grad der Invalidität.

Die Grundsumme – auch Versicherungssumme oder Invaliditätssumme genannt – ist die Berechnungsgrundlage für die Einmalzahlung im Schadensfall. Wir empfehlen als Grundsumme mindestens das Dreifache Ihres Bruttojahreseinkommens.

Wie hoch die Invaliditätsleistung bei einer Teil- oder Vollinvalidität tatsächlich ausfällt, hängt daneben auch von der Gliedertaxe, dem Invaliditätsgrad und der gewählten Progression ab.

Wenn Sie eine Unfallversicherung ohne Progression abschließen, steigt die Auszahlung linear mit dem Grad der Invalidität. Beträgt der Invaliditätsgrad zum Beispiel 60 Prozent, werden auch 60 Prozent der vereinbarten Grundsumme ausgezahlt.

Sie sollten jedoch eine Progression vereinbaren, um bei schweren Verletzungen eine höhere Auszahlung zu erhalten. Diese regelt, dass Sie bei schweren Unfallschäden ein Vielfaches der Grundsumme erhalten. Wir empfehlen eine Progression von 225 oder 350 Prozent, die Versicherung zahlt dann maximal das 2,25 oder 3,5-Fache der Versicherungssumme aus.

Der Grad der körperlichen Beeinträchtigung nach einem Unfall wird als Invaliditätsgrad bezeichnet.

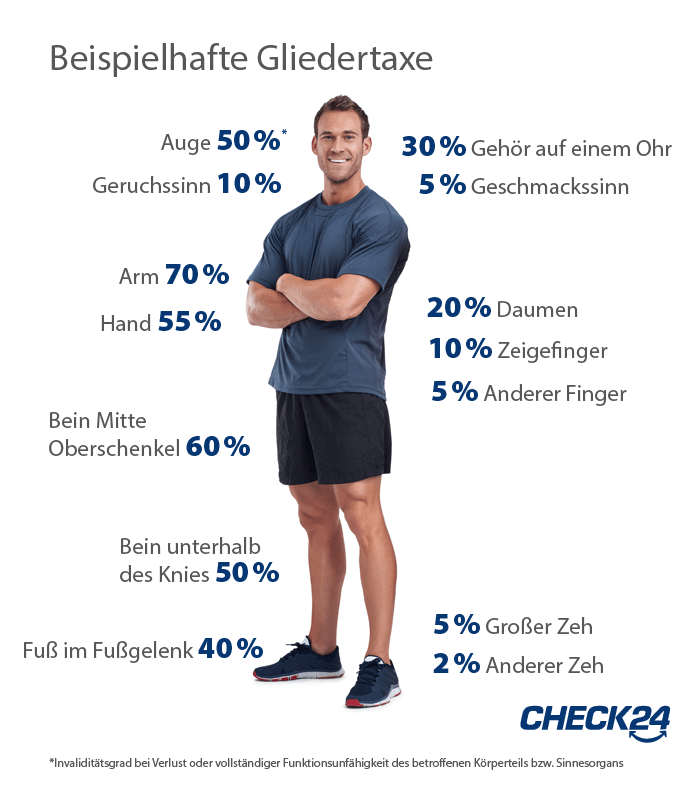

Um den Invaliditätsgrad zu bestimmen, greifen die Versicherer auf eine Gliedertaxe zurück. In dieser Gliedertaxe ist für jeden Körperteil und jedes Sinnesorgan ein bestimmter Invaliditätsgrad definiert. Bei einem vollständigen Verlust oder einer dauerhaften Funktionsunfähigkeit eines Körperteils erhält der Versicherte diesen Invaliditätsgrad (in Prozent) zugesprochen. Mehrere Invaliditätsgrade können sich addieren, jedoch nur bis zu einem Wert von maximal 100 Prozent.

Es gibt keine einheitliche Gliedertaxe für die Unfallversicherung, nur eine unverbindliche Empfehlung des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV). Jeder Versicherer legt die Gliedertaxe individuell fest, zwischen den einzelnen Tarifen gibt es daher mitunter deutliche Unterschiede.

Achten Sie darauf, dass wichtige Körperteile mit möglichst hohen Invaliditätsgraden abgesichert sind.

Manche Versicherer bieten Policen mit einer „verbesserten Gliedertaxe“ an. Die einzelnen Invaliditätsgrade sind dann höher als üblich, was im Versicherungsfall mehr Geld bedeutet.

Beispiel: So viel zahlt die Versicherung aus

Sie können nach einem schweren Autounfall einen Arm (70 % Invaliditätsgrad) nicht mehr benutzen und haben das Gehör auf einem Ohr verloren (30 %). Der Invaliditätsgrad beträgt damit insgesamt 100 %.

Als Grundsumme war 100.000 € vereinbart. Ohne Progression entspricht dies der einmaligen Kapitalleistung.

Mit einer Progression von 225 % erhalten Sie von Ihrer Versicherung hingegen eine Invaliditätsleistung in Höhe von 225.000 €.

Neben der Kapitalzahlung kann eine private Unfallversicherung noch weitere Leistungen umfassen. Diese sind entweder Bestandteil des Tarifs oder lassen sich als Zusatzleistungen optional vereinbaren.

Wichtige Zusatzleistungen einer Unfallversicherung sind:

Optional können Sie eine monatliche Unfallrente vereinbaren. Sie erhalten dann im Leistungsfall zusätzlich zur Einmalzahlung eine monatliche, lebenslange Rente. Voraussetzung für die Auszahlung einer Rente ist meist ein Invaliditätsgrad von mindestens 50 Prozent. Daher wird sie nur bei schweren Unfällen gezahlt.

Wir empfehlen, bei Erwachsenen auf die teure Unfallrente zu verzichten. Um seine Arbeitskraft abzusichern ist es besser, eine Berufsunfähigkeitsversicherung abzuschließen. Diese zahlt auch bei Krankheiten. Wer keine BU-Versicherung abschließen kann, sichert sich mit einer Unfallversicherung zumindest teilweise ab. Dann sollte man eine ausreichend hohe Einmalzahlung vereinbaren und sich das Geld selbst monatlich auszahlen – zum Beispiel mit Hilfe eines Tagesgeldkontos.

Bei Kindern und Jugendlichen empfehlen wir, eine monatliche Unfallrente in Höhe von mindestens 500 Euro zu vereinbaren. Damit wäre bei schweren Unfallfolgen zumindest ein Teil der Lebenshaltungskosten gedeckt.

Die Todesfallsumme wird bei einem Unfalltod an Ihre Angehörigen ausgezahlt. Um damit die Kosten für eine Bestattung abzudecken, empfehlen wir eine Summe von mindestens 5.000 Euro.

Die Todesfallsumme ist auch wichtig für die Höhe eines möglichen Vorschusses. Den zahlt der Versicherer, wenn nach einem Unfall feststeht, dass es bleibende Schäden gibt, der Grad der Behinderung aber noch unklar ist. Ein solcher Zuschuss ist auf die Todesfallsumme begrenzt. Ist keine Todesfallleistung vereinbart, zahlt die Versicherung in der Regel auch keinen Vorschuss.

Ist der Grad der Invalidität eindeutig, etwa nach dem Verlust eines Arms, wird die Versicherung allerdings auch unabhängig von einem Vorschuss zeitnah zahlen.

Risikolebensversicherung für Todesfallschutz

Wenn Sie Hinterbliebene für den Todesfall absichern möchten, ist eine Risikolebensversicherung sinnvoll. Hier lassen sich auch hohe Summen vergleichsweise günstig absichern.

Auf Wunsch können Sie ein Krankenhaustagegeld vereinbaren. Dieses wird für jeden Tag gezahlt, den Sie unfallbedingt im Krankenhaus verbringen. Hierbei können Sie zwischen 10 und 50 Euro pro Tag wählen. Das Geld kann nach Belieben verwendet werden – etwa für private Zusatzleistungen in der Klinik.

In der Regel ist ein Krankenhaustagegeld überflüssig. Wir empfehlen, bei einem Abschluss darauf zu verzichten. Wer Gehaltseinbußen bei längerer Krankheit absichern möchte, sollte lieber eine Krankentagegeldversicherung abschließen.

Für Kinder und Jugendliche kann ein Krankenhaustagegeld von maximal 10 Euro pro Tag sinnvoll sein. Damit kann die Krankenhaus-Zuzahlung für gesetzlich Versicherte abgedeckt werden.

Bei vielen Tarifen können Sie zusätzlich Bergungskosten absichern. Dann übernimmt die Versicherung auch die Kosten für Rettungseinsätze – beispielsweise für einen Hubschraubereinsatz nach einem Unfall bei der Bergtour.

Solche Kosten sollten bis zu einer Höhe von mindestens 10.000 Euro übernommen werden.

Je nach Tarif können weitere Zusatzleistungen eingeschlossen sein. Dazu gehören etwa:

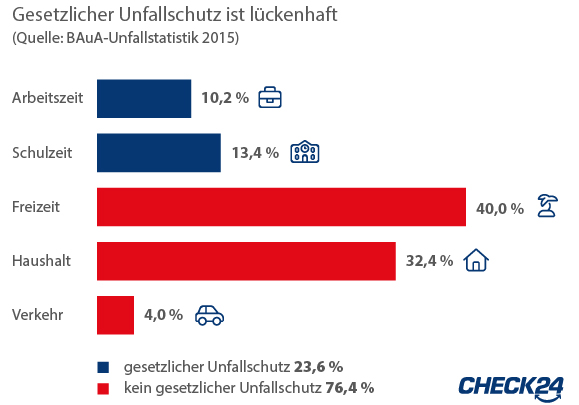

Die gesetzliche Unfallversicherung schützt Arbeitnehmer und Kinder nur in bestimmten Fällen – etwa bei Arbeitsunfällen, auf dem Weg zur Arbeit oder Schule oder bei Berufskrankheiten. Laut Zahlen der Bundesanstalt für Arbeitsschutz und Arbeitsmedizin (BAuA) passiert jedoch nur ein Viertel aller Unfälle (rund 24 Prozent) während der Arbeits- oder Schulzeit, drei Viertel (76 Prozent) hingegen in der Freizeit oder im Haushalt. Für solche Unfälle gilt der gesetzliche Unfallschutz nicht.

Der Versicherungsschutz der privaten Unfallversicherung gilt weltweit und rund um die Uhr – sowohl im Job als auch in der Freizeit oder im Urlaub. Besonders sinnvoll ist die private Unfallversicherung, wenn Sie einer Personengruppe angehören, die gar keinen gesetzlichen Unfallschutz genießt, oder Sie in Ihrer Freizeit einem erhöhten Unfallrisiko ausgesetzt sind.

Dies trifft vor allem auf folgende Personengruppen zu:

Wer sich um den Haushalt kümmert, hat keinerlei Unfallschutz über einen Arbeitgeber. Daher bietet sich für Hausfrauen und -männer eine private Unfallversicherung an, um bei einem schweren Unfall abgesichert zu sein.

Arbeitslose sind ebenfalls nicht über einen Arbeitgeber geschützt und sollten einen privaten Unfallschutz abschließen.

Auch Selbstständige sind nicht bei einem Unternehmen angestellt und haben daher keinen Schutz über eine gesetzliche Unfallkasse. Sie müssen sich privat versichern, um bei bleibenden Unfallschäden finanziell abgesichert zu sein.

Ruheständler verlieren mit dem Ausscheiden aus ihrem Arbeitsverhältnis den gesetzlichen Unfallschutz. Sie sollten sich daher mit einer privaten Unfallversicherung schützen. Zudem erleiden ältere Menschen häufig schwerere Unfallfolgen als jüngere. Spezielle Tarife für Rentner bieten darüber hinaus Assistance-Leistungen, die nach einem Unfall etwa im Haushalt oder beim Einkauf unterstützen.

Kinder toben viel herum und erleiden häufiger einen Unfall als Erwachsene. Zum Glück gehen die meisten Unfälle bei Kindern glimpflich aus und langfristige Behinderungen nach einem Unfall sind sehr selten. Eltern können für diesen Fall dennoch mit einer Kinderunfallversicherung vorsorgen.

Möchten Eltern auch krankheitsbedingte Gesundheitsschäden absichern, können sie eine Kinderinvaliditätsversicherung abschließen. Diese ist allerdings deutlich teurer als ein reiner Unfallschutz.

Wer sportlich mit dem Mountainbike über Trails fährt oder ein leidenschaftlicher Fußballspieler ist, sollte eine private Unfallversicherung haben. Das Verletzungsrisiko ist für Sportler – je nach ausgeübter Sportart – deutlich erhöht. Hobbysportler sollten vor einem Abschluss allerdings prüfen, ob ihre Sportart vom gewünschten Tarif abgedeckt ist. Manche Sportarten wie etwa Motorsport oder Gleitschirmfliegen lassen sich grundsätzlich nur über spezielle Verträge absichern.

Gefährliche Hobbys

Bei Hobbys mit einem hohen Unfallrisiko sollten Sie vorab prüfen, ob diese mitversichert sind. Flugsport oder Rennsport lässt sich nur in speziellen Tarifen absichern, einige Versicherungen decken auch Tauchschäden ab.

Arbeitnehmer, die über ihren Arbeitgeber während der Arbeitszeit versichert sind und keine gefährlichen Hobbys ausüben, benötigen eine Unfallversicherung dagegen nicht unbedingt.

Was eine private Unfallversicherung kostet, hängt ganz vom gewünschten Versicherungsschutz und Ihrer persönlichen Situation ab. So richtet sich die Beitragshöhe nach der versicherten Grundsumme und der Progression. Zusatzleistungen wie eine monatliche Rente oder ein Krankenhaustagegeld erhöhen den Beitrag. Daneben bestimmen das Alter, der Beruf und eventuelle gefährlichen Hobbys mit, wie teuer der Unfallschutz wird.

Beispielsweise kann ein 25-jähriger Fachangestellter eine günstige Unfallversicherung mit einer Grundsumme von 100.000 Euro bereits ab rund vier Euro monatlich abschließen (bei einer Progression von 225 Prozent und einer Todesfallsumme von 5.000 Euro).

Kostenbeispiele

|

Schüler (14 Jahre) |

Fachangestellte (25 Jahre) |

Rentner/-in (65 Jahre) |

|

|---|---|---|---|

| Grundsumme | 75.000 € | 100.000 € | 75.000 € |

| Progression | 350 % | 225 % | 100 % |

| Todesfallsumme | 5.000 € | 5.000 € | 5.000 € |

| Beitrag pro Monat * | ab 1,98 € | ab 4,24 € | ab 2,98 € |

Jährliche Zahlweise spart Geld

Zahlen Sie die Beiträge möglichst jährlich. Die Unfallversicherung ist dann um einige Prozent günstiger als bei monatlicher Zahlweise.

Mit dem CHECK24-Vergleich zur passenden Unfallversicherung: Unser Vergleich berücksichtigt insgesamt 100 Tarife von 30 Anbietern. Damit finden Sie ganz einfach und bequem eine passende und günstige Unfallversicherung und können bei den Beiträgen bis zu 96 Prozent sparen!

Welche Tarife die besten sind, hängt von Alter, Beruf und gewünschtem Leistungsumfang ab. Wir zeigen Ihnen daher unsere Unfallversicherungs-Testsieger für drei Musterfälle an und darunter zum Vergleich die günstigsten Tarife. Vergleichen Sie selbst und finden Sie den individuell für Sie passenden Tarif zum bestmöglichen Preis-Leistungs-Verhältnis!

| Tarifnote | Tarif | Leistungs-Details | Kosten |

|---|---|---|---|

|

Tarifnote

1,0

exzellent

|

VHV

Klassik |

|

7,83 €

monatlich

|

|

Tarifnote

1,0

exzellent

|

Interlloyd

ProtectPlus |

|

7,97 €

monatlich

|

|

Tarifnote

1,0

exzellent

|

Neodigital

NEO L |

|

8,28 €

monatlich

|

| Tarifnote | Tarif | Leistungs-Details | Kosten |

|---|---|---|---|

|

Tarifnote

1,0

exzellent

|

VHV

Klassik |

|

15,42 €

monatlich

|

|

Tarifnote

1,0

exzellent

|

VHV

Exklusiv |

|

17,73 €

monatlich

|

|

Tarifnote

1,0

exzellent

|

Interrisk

XXL Plus |

|

19,11 €

monatlich

|

| Tarifnote | Tarif | Leistungs-Details | Kosten |

|---|---|---|---|

|

Tarifnote

1,0

exzellent

|

Interrisk

XXL Plus |

|

6,24 €

monatlich

|

|

Tarifnote

1,0

exzellent

|

HanseMerkur

Smart Premium Partner |

|

6,45 €

monatlich

|

|

Tarifnote

1,0

exzellent

|

VHV

Klassik |

|

6,66 €

monatlich

|

| Tarifnote | Tarif | Leistungs-Details | Kosten |

|---|---|---|---|

|

Tarifnote

2,3

gut

|

CosmosDirekt

Basis |

|

4,24 €

monatlich

|

|

Tarifnote

2,6

befriedigend

|

Sachpool

Exklusiv L |

|

4,33 €

monatlich

|

|

Tarifnote

2,5

gut

|

Prokundo

Easy |

|

4,66 €

monatlich

|

| Tarifnote | Tarif | Leistungs-Details | Kosten |

|---|---|---|---|

|

Tarifnote

2,7

befriedigend

|

Sachpool

Exklusiv L |

|

7,12 €

monatlich

|

|

Tarifnote

2,4

gut

|

MVK

Klassik |

|

7,13 €

monatlich

|

|

Tarifnote

2,6

befriedigend

|

Prokundo

Easy |

|

7,77 €

monatlich

|

| Tarifnote | Tarif | Leistungs-Details | Kosten |

|---|---|---|---|

|

Tarifnote

2,4

gut

|

Gothaer

Spar M |

|

2,90 €

monatlich

|

|

Tarifnote

1,5

sehr gut

|

Adam Riese

XL |

|

3,25 €

monatlich

|

|

Tarifnote

2,6

befriedigend

|

Sachpool

Exklusiv L |

|

3,27 €

monatlich

|

Die Versicherer definieren einen Unfall als ein plötzlich von außen unfreiwillig auf den Körper einwirkendes Ereignis. Diese Definition wird auch PAUKE-Prinzip genannt.

Als plötzlich gilt ein Ereignis, wenn es innerhalb eines kurzen Zeitraumes eintritt und nicht absehbar war. Ein Fahrradunfall oder ein Sturz sind in der Regel plötzlich eintretende Ereignisse. Dauerhafte Belastungen, die zum Beispiel durch Sport oder Sitzen entstehen, zählen hingegen nicht dazu.

Bei einem Unfall wirken Kräfte von außen auf den Körper ein, etwa bei einem Zusammenstoß zweier Autos, einer Verletzung durch scharfes Werkzeug oder einer Verbrennung. Ereignisse, die ihren Ursprung im Körperinneren haben, etwa ein Schlaganfall, gelten daher nicht als Unfälle.

Unfälle passieren immer unfreiwillig. Freiwillig herbeigeführte Ereignisse, wie etwa Selbstverletzung oder ein absichtlich verursachter Unfall, sind nicht von der Versicherung abgedeckt.

Die gesetzliche Unfallversicherung schützt nur in ganz bestimmten Situationen – etwa auf der Arbeit oder in der Schule. Mit einer privaten Unfallversicherung haben Sie hingegen weltweit und rund um die Uhr einen Versicherungsschutz.

Unterschiede gesetzliche und private Unfallversicherung

|

Gesetzliche Unfallversicherung |

Private Unfallversicherung |

|

|---|---|---|

| Was ist versichert? |

|

|

| Abdeckung der Unfälle nach Häufigkeit | weniger als 30 % der Unfälle * | mehr als 70 % der Unfälle * |

|

Geltungsbereich: Wo gilt die Unfallversicherung? |

am Arbeitsplatz deutschlandweit zusätzlich: berufsbedingte Auslandsaufenthalte |

weltweit und rund um die Uhr Ausnahme: gefährliche Kriegs- und Krisengebiete |

| Wer ist versichert? |

Begrenzter Personenkreis:

|

Jeder kann eine private Unfallversicherung abschließen, um die Lücken des gesetzlichen Schutzes zu schließen:

|

Kinder haben ein erhöhtes Unfallrisiko. Um Ihren Nachwuchs abzusichern, können Sie eine eigene Unfallversicherung für Kinder abschließen. Möchten Sie zusätzlich auch sich selbst und Ihren Partner absichern, ist eine Familienunfallversicherung eine gute Option. Für ältere Personen werden spezielle Tarife für Senioren angeboten, die auf deren Bedürfnisse abgestimmt sind.

Beim Abschluss einer privaten Unfallversicherung ist die genaue Angabe Ihres Berufs erforderlich, um den Versicherungsbeitrag zu ermitteln. Zur Risikoberechnung wird dabei zwischen zwei Berufsgruppen unterschieden:

Für bestimmte risikoreiche Berufe bieten manche Versicherer auch spezielle Tarife an.

Ja, die Beiträge zu einer privaten Unfallversicherung können Sie grundsätzlich als Werbungs- oder Betriebskosten oder sonstige Vorsorgeaufwendungen von der Einkommenssteuer absetzen. Dies lohnt sich jedoch nur unter bestimmten Voraussetzungen.

Ob und welche Fragen Sie beim Abschluss einer Unfallversicherung zum Gesundheitszustand beantworten müssen, hängt ganz vom Versicherer ab. Einige stellen detaillierte Fragen zu gesundheitlichen Problemen, andere fragen nur nach schwerwiegenden Beschwerden wie einer Bluterkrankheit, Epilepsie oder Multipler Sklerose. Mittlerweile gibt es auch immer mehr Tarife, die ganz auf eine Gesundheitsprüfung verzichten.

Fragen wahrheitsgemäß beantworten

Die Fragen des Versicherers zu gesundheitlichen Beschwerden sollten Sie wahrheitsgemäß beantworten. Wenn Sie hier falsche Angaben machen, gefährden Sie ansonsten Ihren Versicherungsschutz.

Die private Unfallversicherung zahlt, wenn Sie nach einem Unfall dauerhafte körperliche Beeinträchtigungen davontragen – etwa ein Bein nicht mehr bewegen können oder auf einem Auge erblindet sind. Die gesundheitlichen Schäden müssen dabei meist für voraussichtlich mindestens drei Jahre andauern, damit der Versicherer leistet.

Wichtig ist zudem, dass der Schaden tatsächlich durch einen Unfall entstanden ist. Hierunter verstehen die Versicherer ein Ereignis, das plötzlich von außen auf den Körper einwirkt.

Die Unfallversicherung leistet:

Gute Tarife leisten auch, wenn der Unfall durch eine Eigenbewegung oder erhöhte Kraftanstrengung verursacht wurde. Dann sind Sie auch versichert, wenn Sie etwa ohne äußere Auswirkung beim Laufen umknicken oder sich beim Heben schwerer Gewichte eine Sehne reißen.

Die Unfallversicherung leistet nicht, wenn ein Unfall nur zu vorübergehenden körperlichen Schäden führt oder diese durch Verschleiß oder eine Krankheit ausgelöst wurden. Auch wenn der Versicherte einen Unfall absichtlich herbeiführt, gibt es keine Leistungen.

Außerdem gibt es in der Regel einige Ausschlüsse, die spezielle Fälle regeln, in denen die Versicherung nicht zahlt. In den Versicherungsbedingungen eines Tarifs ist genau aufgeführt, welche Ausschlüsse gelten.

Kein Versicherungsschutz besteht meist für Unfälle, die:

Es gibt zudem einzelne Berufe, die aufgrund ihres hohen Unfallrisikos grundsätzlich nicht versichert werden.

Hierzu zählen etwa:

Welche Berufe versicherbar sind und welche nicht, hängt vom Berufsgruppenverzeichnis des Versicherers ab.

Auf eine teure Unfallrente können Sie verzichten. Besser ist es meist, eine ausreichend hohe Invaliditätssumme zu vereinbaren und sich das Geld selbst einzuteilen.

Auch ein Krankenhaustagegeld ist in der Regel überflüssig. Bei einer Dynamik erhöht sich die versicherte Grundsumme jedes Jahr. Darauf können Sie ebenfalls verzichten, da sich der Bedarf mit dem Alter eher verringert.

Einige Tarife werben mit einer Beitragsrückgewähr, bei der die Beiträge am Ende der Laufzeit zurückgezahlt werden. Das lohnt sich meistens nicht. Besser ist es, nur den reinen Unfallschutz abzuschließen und die eingesparten Beiträge getrennt davon anzulegen.

Trägt eine Vorerkrankung oder ein körperliches Gebrechen zu einer Invalidität nach einem Unfall bei, kann der Versicherer die Auszahlungssumme kürzen – wenn etwa ein alter Kreuzbandschaden die Folgen der Unfallverletzung verschlimmert.

Beim Abschluss einer Unfallversicherung sollten Sie daher auf den Mitwirkungsanteil achten. Dieser gibt an, wie groß der Anteil eines Vorschadens an einer Invalidität sein darf, ohne dass die Versicherung die Leistung kürzt. Gute Tarife kürzen die Auszahlung erst ab einem Mitwirkungsanteil von 50 Prozent. Einzelne Tarife verzichten sogar ganz darauf.

Ihre private Unfallversicherung können Sie ganz einfach in drei Schritten wechseln:

Grundsätzlich lässt sich eine Unfallversicherung nicht beitragsfrei stellen. Zahlt man die Beiträge nicht mehr, erlischt in der Regel auch der Versicherungsschutz.

Allerdings bieten einzelne Tarife die Möglichkeit einer Beitragsfreistellung bei einer unverschuldeten Arbeitslosigkeit oder einer Arbeitsunfähigkeit nach einem Unfall oder einer Krankheit. Die Beitragsfreistellung gilt dann meist für maximal ein Jahr.

Um Ihren vollen Anspruch auf Leistungen der Unfallversicherung zu sichern, sollten Sie bei einem Unfall einige Dinge beachten:

Wenn der Versicherungsnehmer einer Unfallversicherung stirbt und gleichzeitig die einzige versicherte Person war, erlischt der Vertrag automatisch.

Waren nur oder noch andere Personen über den Vertrag versichert, können diese den Vertrag übernehmen – etwa bei einer Paar- oder Familienunfallversicherung.

Mitversicherte Kinder werden beim Tod eines Elternteils in der Regel kostenlos bis zum 18. Lebensjahr weiter versichert. Der gesetzliche Vertreter des Kindes wird Versicherungsnehmer der Police.

Unfalltod innerhalb von 48 Stunden melden

Beim Unfalltod einer versicherten Person muss die Versicherung innerhalb von 48 Stunden informiert werden. Sie prüft dann, ob eine vereinbarte Todesfallleistung ausgezahlt wird.

21 Jahre Erfahrung, ein Ziel: Das Beste für Sie herausholen!

Drei neue Erkrankungen wurden in die Liste der Berufskrankheiten aufgenommen. Betroffene können damit einfacher Leistungen der Unfallversicherung beantragen.

Aktuelle Zahlen der gesetzlichen Unfallversicherung zeigen: Die Zahl der Arbeitsunfälle geht zurück. Aber die Erwerbstätigen fühlen sich immer gestresster.

Laut Morgen & Morgen sind viele Tarife der Unfallversicherung auf einem hohen Niveau. Die einzelnen Tarife unterscheiden sich jedoch zunehmend.

CHECK24 – Deutschlands größtes Vergleichsportal

Transparent

Wir bieten Ihnen einen Überblick über Preise und Leistungen von tausenden Anbietern. Und das alles über eigene Vergleichsrechner.

Kostenlos

Für Kunden ist unser Service kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall von Anbietern erhalten.

Vertrauenswürdig

Bei uns können Kunden erst nach einem Abschluss eine Bewertung abgeben. Dadurch sehen Sie nur echte Kundenbewertungen.

Erfahren

Seit 1999 haben unsere Experten über 15 Millionen Kunden beim Vergleichen und Sparen geholfen.

Mit dem Vergleich von CHECK24 können Sie über 100 Tarifvarianten der Unfallversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

CHECK24 Nirgendwo Günstiger Garantie

CHECK24 möchte Ihnen den günstigsten Tarif bieten! Da es aber, unter anderem wegen der eingeschränkten Versicherer- und Tarifauswahl möglich ist, dass es anderswo einen günstigeren Tarif gibt, gibt es unsere Nirgendwo Günstiger Garantie und wir erstatten Ihnen dann den Differenzbetrag für die Dauer des Versicherungsvertrages (maximal für ein Jahr).

Mit dem Vergleich von CHECK24 können Sie über 100 Tarifvarianten der Unfallversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

CHECK24 Nirgendwo Günstiger Garantie

CHECK24 möchte Ihnen den günstigsten Tarif bieten! Da es aber, unter anderem wegen der eingeschränkten Versicherer- und Tarifauswahl möglich ist, dass es anderswo einen günstigeren Tarif gibt, gibt es unsere Nirgendwo Günstiger Garantie und wir erstatten Ihnen dann den Differenzbetrag für die Dauer des Versicherungsvertrages (maximal für ein Jahr).